- التعليم

- استراتيجيات التداول في الفوركس

- استراتجيات حسب نمط التداول

- تداول الزوج/السبريد

استراتجية تداول الزوج/السبريد

الأفكار الرئيسية

- يجب أن يكون للأسهم في التداول الثنائي علاقة إيجابية عالية ، والتي هي القوة الدافعة وراء استراتيجية تداول السبريد.

- بعد حدوث عدم التوافق في صفقة التداول الثنائي، يشتري أداة الاستثمار التي من المتوقع أن تتحرك بشكل أسرع ويبيع أداة الاستثمار الأخرى ويقوم بإجراء معاملة على الوجهين. عندما يشتري المتداول أداة ويبيع آخرى ، ينخفض مستوى المخاطرة بشكل كبير.

- في أدوات الاستثمار التي تظهر عدم تطابق الأسعار ، يتم بيع أداة الاستثمار التي من المتوقع أن يكون أداؤها ضعيفًا ، مع شراء أداة الاستثمار عالية الأداء في نفس الوقت.

- الشيء المهم في هذه العملية هو أنها يجب أن تكون عملية متزامنة. إذا اشتريت أداة الاستثمار عالية الأداء وقمت ببيع أداة الاستثمار منخفضة الأداء في يوم آخر ، فلن يتم تداول الأزواج.

إستراتيجية تداول الزوج

تداول الأزواج هو إستراتيجية استثمار تهدف إلى تحقيق عوائد من أداتين ماليتين مرتبطتين بشكل كبير ببعضهما البعض ، أداة واحدة تظهر كفاءة افضل من الآخرى.

تُستخدم إستراتيجية تداول الزوج بشكل أفضل عندما يكتشف المتداول اختلافًا في الارتباط. يجب استخدامه عندما ينخفض الارتباط ، بناءً على الاعتقاد التاريخي بأن ورقتين ماليتين ستحتفظان بعلاقة معينة. يكون الربح ممكنًا عندما تكتسب قيمة الأسهم ذات الأداء الضعيف وينخفض سعر ورقة مالية عالية الجودة. صافي الربح هو مجموع المركزين.

تعمل إستراتيجية تداول الأزواج مع كل من الأسهم والعملات والسلع وحتى خيارات أخرى.

ما هو تداول السبريد؟

تداول السبريد هو عملية شراء ورقة مالية وبيع ورقة مالية أخرى ذات صلة كوحدة واحدة. عادةً ما تُستخدم صفقات السبريد مع الخيارات أو العقود الآجلة ، للحصول على صافي تداول إجمالي بقيمة إيجابية تسمى السبريد. يتم تداول السبريد في أزواج مما يلغي مخاطر التنفيذ.

فوائد تداول السبريد

- يوفر فرصة أقل مخاطرة.

- عند اختيار التداولات بعناية ومراقبتها باستمرار ، يكون احتمال تحصيل قسط التأمين الكامل عند انتهاء الصلاحية مرتفعًا.

- تستغرق المعاملات عادةً من 6 إلى 21 يومًا ، مما يعني أن رأس المال يعمل باستمرار بالنسبة للمتداول.

- يوفر تداول السبريد فرصة دخل ثابتة.

- استراتيجية ممتازة لاستخدامها في حالة تقلبات السوق.

سلبيات تداول السبريد

- ربح منخفض.

أنواع تداول السبريد

هناك عدة أنواع من تداول السبريد:

- فروق الأسعار بين التسليم - صفقة سبريد تتضمن الشراء المتزامن للعقود الآجلة أو الخيارات التي تنتهي صلاحيتها في تاريخ معين وبيع نفس الأداة التي تنتهي صلاحيتها في تاريخ آخر. هذه المعاملات الفردية باسم قواعد الانتشار * تختلف فقط تاريخ انتهاء الصلاحية ؛ أنها تستند إلى نفس السوق الأساسي وسعر التنفيذ.

- فروق الأسعار داخل السلع - تتكون هذه الفروق من سلعتين متميزتين ولكنهما مرتبطان ببعضهما البعض والتي تعكس العلاقة الاقتصادية بينهما.

- فروق أسعار الخيارات - يعني استخدام عقود خيارات مختلفة لنفس السهم أو السلعة الأساسية.

- فروق أسعار الفائدة IRS (مقايضة أسعار الفائدة) - تتكون من أرجل * بعملات مختلفة ولكن بنفس آجال الاستحقاق أو ذات آجال استحقاق مماثلة.

* في تداول السبريد ، تسمى كل صفقة "ساق".

ما هي خيارات السبريد على المدى البعيد؟

انتشار التقويم هو إستراتيجية خيارات تتضمن شراء وبيع خيارين بنفس السعر والنوع ولكن بتواريخ انتهاء مختلفة.

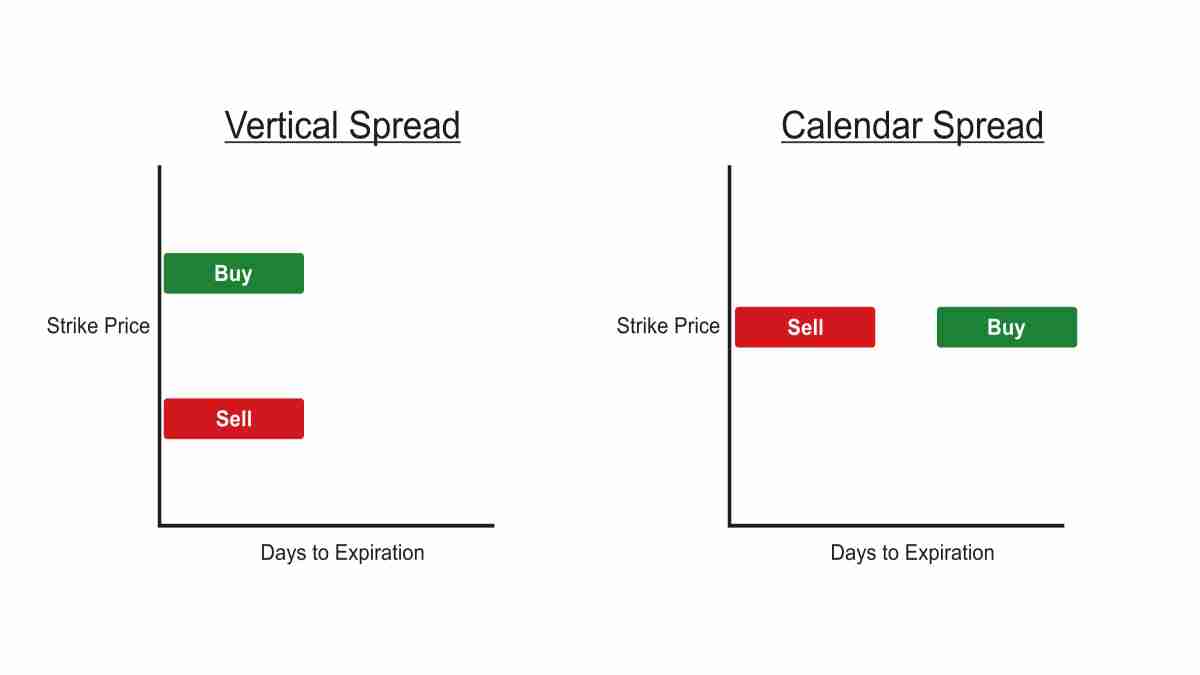

هناك سبريد عمودي وأفقي.

انتشار التقويم هو إستراتيجية مستقبلية أو خيار يتضمن فتح صفقة شراء وصفقة بيع على نفس الأصل الأساسي ولكن بمواعيد نهائية مختلفة. في إستراتيجية انتشار التقويم ، يشتري المتداول عقدًا طويل الأجل ويبيع خيارًا أقرب ، ويتم إجراء عمليات الشراء والبيع هذه بنفس السعر. إذا تم استخدام سعرين مختلفين للأسهم لكل شهر ، فإنه يُعرف باسم السبريد المائل.

تتضمن صفقة انتشار التقويم بيع خيار (خيار البيع أو خيار الشراء) مع تاريخ انتهاء الصلاحية وشراء خيار في نفس الوقت (خيار البيع أو خيار الشراء) مع تاريخ انتهاء أطول. كلا الخيارين من نفس النوع وبنفس السعر. يوجد أيضًا فرق تقويم معكوس حيث يتداول المتداول في الاتجاه المعاكس. بالنسبة لنفس السهم الأساسي ، يشتري المرء خيارًا أقرب ويبيع خيارًا أطول.

من وجهة نظر فنية ، يوفر انتشار التقويم في الواقع فرصة لتداول انحراف التأرجح الأفقي ، وهو مستويات مختلفة من التأرجح عند نقطتين في وقت واحد. يتضمن فارق التقويم بعد ذلك الربح من معدل انتهاء الصلاحية المتسارع مع الحد من التعرض لحساسية سعر الخيار للأصل الأساسي. الانحراف الأفقي هو الاختلاف في مستويات التقلب بين تواريخ انتهاء الصلاحية المختلفة.

مثال على خيارات انتشار التقويم

لنفترض أن سهم AmerisourceBergen Corp يتم تداوله عند 73.05 دولارًا في منتصف أبريل ، ويمكن للمتداول إدخال فارق النقاط التالي على التقويم:

بيع call يونيو 73 مقابل 0.87 دولار (87 دولارًا لعقد واحد)

قم بشراء call يوليو 73 مقابل 1.02 دولار (102 دولار لعقد واحد)

لذا فإن صافي قيمة السبريد (1.02 - 0.87) هو 0.15 دولار (أو 15 دولارًا لكل سبريد).

إذا بقيت أسهم ABC دون تغيير نسبيًا حتى انتهاء صلاحية خيارات يونيو ، فسيكون هذا السبريد هو الأكثر ربحية ويسمح للمتداول بالحصول على علاوة على الخيار المباع. بعد ذلك ، إذا ارتفع السهم في الفترة بين ذلك التاريخ وتاريخ انتهاء الصلاحية في يوليو ، فسيكون الجزء الثاني مربحًا.

إذا تذبذب السعر على المدى القريب ، لكنه ارتفع بشكل عام وأغلق إلى ما دون 85 بحلول نهاية يونيو ، فقد حدثت حركة السوق المثالية لتحقيق الربح. سيسمح هذا لعقد خيار يونيو بالانتهاء بلا قيمة وسيظل لدى المتداول فرصة للاستفادة من الحركة الصعودية حتى انتهاء الصلاحية في يوليو.

ملخص إستراتيجية تداول السبريد

السوق مليء بالصعود والهبوط التي يمكن أن تطغى على المتداولين غير المدربين. لحسن الحظ ، مع استراتيجيات السوق المحايدة مثل تداول الأزواج ، يمكن للمستثمرين والمتداولين الاستفادة من أي حالة في السوق. الجزء الجذاب من إستراتيجية تداول الزوج هو بساطتها.